Sem ‘saldão’ da Petrobras, petroleiras juniores cercam as ‘micro oils’

A estratégia “polvo” da Petrobras nesse governo e a ausência de novos “saldões” tornaram mais difícil a vida das “junior oils“, as produtoras independentes de petróleo.

Essas petroleiras de médio porte tiveram até o ano passado uma avenida aberta em 2015 para sua ascensão, em um período que a onipresente Petrobras resolveu se desfazer de campos mais velhos, em que são necessários mais investimentos para extrair a mesma quantidade de petróleo de outrora: os chamados campos maduros.

Abriu-se uma janela para que fundos e outros empresários com expertise em óleo & gás fossem às compras. Deu certo para pelo menos quatro delas, que conseguiram a listagem em Bolsa para financiar seu crescimento: a pioneira PetroReconcavo, que já apostava na tese antes do “saldão de 2015”, a PetroRio (hoje Prio), a 3R Petroleum e a Enauta.

Consolidadas nesta primeira onda e com recursos para avançar, faltava agora engordar o número de barris por dia.

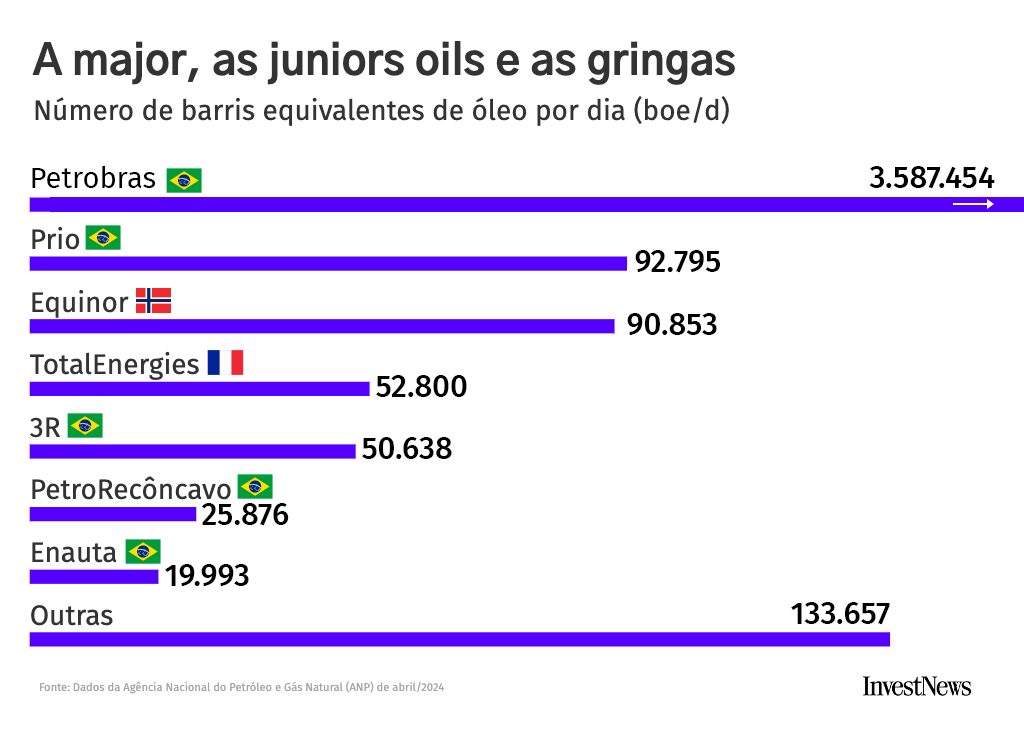

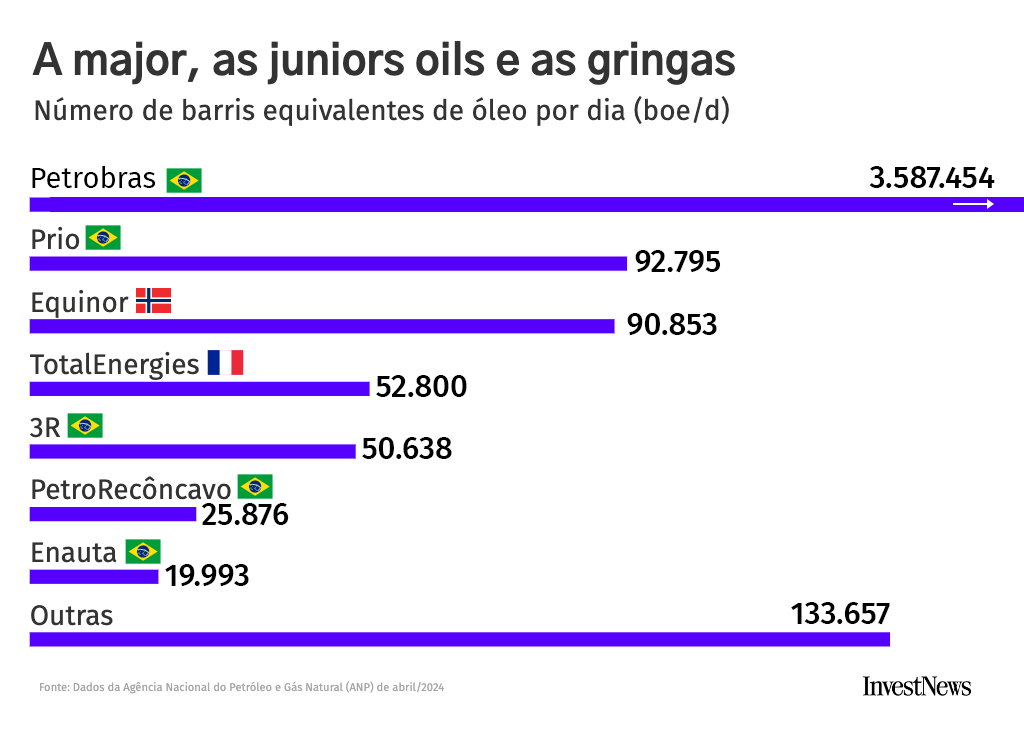

As quatro junior oils listadas, somadas, produzem por dia apenas 5,28% da entrega diária da Petrobras: foram 189,3 mil barris de óleo equivalente (boe) contra 3,59 milhões da Petrobras em abril deste ano. Nem mesmo as gigantes multinacionais, como Equinor e TotalEnergies, são páreo para a nossa estatal, que ainda responde por quase 90% da extração de óleo e gás no país.

Essa fatia poderia ficar um pouco menor, caso a Petrobras decidisse seguir em frente com a venda de seus campos maduros. Dona ainda de 76 dos 292 campos marginais que temos no Brasil, companhia optou fechar seu “garage sale” em 2023, já no governo Luiz Inácio Lula da Silva.

Foram canceladas, inclusive, vendas de ativos que estavam encaminhadas, a exemplo da negociação de US$ 1,4 bilhão pela aquisição do Polo Bahia Terra, um conjunto de 28 campos de petróleo criado em 1958 e com a capacidade de produzir cerca de 11 mil barris por dia, pela dupla PetroReconcavo-Eneva.

O dilema das juniores agora é: como crescer e entregar resultados aos investidores?

Ou parte-se para a fusão, como Enauta e 3R fizeram – essa última chegou a engatar um namoro frustrado com a PetroReconcavo, em que o novo casal chegou a sinalizar uma proposta de união no futuro para a petroleira do Recôncavo Baiano.

LEIA MAIS: Fusão entre Enauta e 3R pode criar ‘nova Prio’

Ou o alvo se torna a parte inferior da pirâmide alimentar: os microprodutores. As “micro oils” são empresas menores, com uma produção inferior a 2 mil barris por dia. São campos que podem estar subutilizados, entre outros fatores, pelo custo de capital em um país com juros a dois dígitos desde 2022. Tirando Petrobras, as junior oils listadas e as estrangeiras, são mais de 20 operadores independentes no mercado com esse perfil.

O segundo caminho foi a opção da novata Azevedo & Travassos. Listada na Bolsa há 40 anos, a construtora que atua na oferta de serviços para as petroleiras resolveu pular o balcão neste ano e partir diretamente para a produção. Finalizou sua primeira aquisição nesta terça-feira (18), com a compra da Phoenix Óleo e Gás, que opera cinco campos de petróleo no Nordeste e teve uma produção diária de apenas 24 barris por dia em abril, segundo levantamento mais recente da Agência Nacional do Petróleo e Gás Natural (ANP).

A transação custou R$ 137,3 milhões para a Azevedo, o equivalente a US$ 6,17 por barril da reserva, sendo que R$ 129,8 milhões foram pagos por meio de uma permuta de imóveis.

“Quando começamos a negociar com a Phoenix, havia uma pressa deles em vender todo o negócio e nossa decisão precisava ser rápida”, detalha Gabriel Freire, presidente do conselho da Azevedo & Travassos, ao InvestNews. “Nossa diligência avançou e nos sentimos seguros em não só adquirir os campos [como era o plano inicial], como levar todo o CNPJ”, acrescenta.

A compra da operação inteira gerou um custo de oportunidade para a companhia. O motivo é que a Azevedo ainda precisava obter uma licença de operador de campos de petróleo junto à ANP, levando o negócio de “porteira fechada” poupou-se pelo menos um ano de burocracia. O próximo passo é investir para que os campos da Phoenix possam entregar pelo menos 1 mil barris de óleo equivalente por dia até o fim do ano.

Feito o primeiro M&A, a companhia agora seguirá monitorando essa fatia do setor, com foco em campos em terra firma (onshore) também localizados no Nordeste. “Faltam a esses ‘microprodutores’ condições de obter um custo de capital razoável para dar escala ao negócio e é uma oportunidade que está alinhada com a nossa tese de crescimento”, complementa o chairman.

Embora escanteada em um primeiro momento pela 3R, a PetroReconcavo é uma forte candidata a ser uma consolidadora do setor por ter baixa alavancagem e, consequentemente, espaço no balanço. É a produtora independente mais antiga em operação e tem entre os controladores o Banco Opportunity e o investidor canadense Christopher Whyte, controlador da colombiana PetroSantander. Há dois anos, a PetroReconcavo já comprou ativos da sueca Maha Energy – campos vizinhos no Recôncavo Baiano e na Bacia do Sergipe –, por US$ 138 milhões.

Sem saldão, por enquanto

Desde o início de 2023, já se sabia que a Petrobras pisaria no freio da estratégia de se desfazer dos campos maduros, uma vez que seu controlador – também conhecido como governo federal – estava com um “CEO” novo que nunca morreu de amores pela tese da privatização ou da venda de ativos de estatais consideradas estratégicas.

Apesar disso, Gabriel Freire, da Azevedo & Travassos, acredita que a Petrobras reabrirá o “saldão” de campos maduros um dia. Não tão cedo, mas também não tão tarde quanto o mercado vislumbra – como em uma troca de governo. “A Petrobras vai precisar, em algum momento, concentrar seus investimentos nos campos maiores e nas outras fontes de energia. Mas, hoje, não contamos com isso na nossa estratégia.”